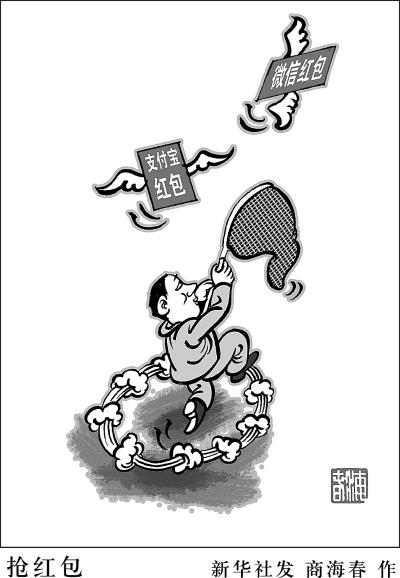

趋势网(微博)讯:微信红包一夜走红,其所代表的互联网新体验成为这个春节带给人们的最大惊喜与乐趣之一。

·男子1650元买羽绒服全是飞丝报警 ·吃娃娃菜中毒夫妻均被刑拘 ·男婴洗澡久盯浴霸灯右眼永久弱视 ·爱泼斯坦遗嘱把萝莉岛留给女友 ·马斯克女儿爆料

·男子1650元买羽绒服全是飞丝报警 ·吃娃娃菜中毒夫妻均被刑拘 ·男婴洗澡久盯浴霸灯右眼永久弱视 ·爱泼斯坦遗嘱把萝莉岛留给女友 ·马斯克女儿爆料

“从没这样疯狂地抱着手机玩过,像小孩子找到了心爱的玩具。”这个春节,家住北京的王子亮觉得年过六旬的父亲像变了个人:“过去他有些传统、保守,对新事物不太感兴趣,谁知自从给手机装上微信,他就迷上了这个,在群里和老同事聊天、开玩笑,把他自己的书法作品拿上去展示,这几天正乐此不疲地收发微信红包,简直比年轻人还乐在其中。”

这是春节里发生在很多家庭的普通一幕。微信红包一夜走红,其所代表的互联网新体验成为这个春节带给人们的最大惊喜与乐趣之一。玩乐的背后,能够看到的是互联网世界一场不见硝烟的移动支付与营销大战,不容易看到的则是我们曾经习惯与熟悉的生活正以不可思议的速度和模式被数字化颠覆。

红包背后的名堂

少到几分钱,多则上百元钱,春节微信红包满天飞,让全国手机用户为之“疯狂”。持续一年的互联网金融体验在这一刻达到高峰。

过去的一年里,阿里巴巴依靠其十余年在淘宝电商的积累,当支付宝中沉淀足够大量的客户与资金之后,顺理成章地推出余额宝,让阿里在互联网金融大潮中赚了个盆满钵满。

腾讯这边也不甘示弱。举起互联网金融的大旗时,他们就把阵地定位在手机的方寸之间。背靠超过6个亿的微信用户数量,与嘀嘀打车、海底捞合作一键支付,微信充话费、微信商城购物……腾讯的第一步棋旨在培养用户的支付习惯。而其随后推出的微信理财通也成功吸引了大量用户加入。

春节前夕,阿里和腾讯以“红包大战”拉开了新的移动用户争夺战。“我给你发红包了,赶紧去拆”——微信群中这句话,让很多人春节忙着收、发红包,但要真正拿到“红包”里的钱,则需要和自己的银行卡绑定,开通微信支付,才能顺利提现。

不得不承认,这种社交营销比巨额广告投放或者互联网公司自掏腰包送红包所起的效果更好。有统计显示,除夕夜参与红包活动的总人数达到482万,最高峰出现在零点,一分钟里有2.5万个红包被拆开。小小红包换来的是微信支付用户数量瞬间的暴增,和银行卡绑定后庞大的消费潜力,着实达到了“四两拨千斤”的成效。

微信支付绑卡量的真实数据目前尚无定论,但这种被戏谑为“病毒式”的营销却实实在在让腾讯股价一路飙升,据说连马云也感叹其宛如“珍珠港 偷 袭”。

走向移动支付之路

微信红包精准地“剑指”两大产业:微信,针对互联网产业;而红包的目标明显是朝向金融业的。与金融业融合是全世界所有互联网企业的重要目标,也是互联网产业做大做强的重要途径。

“互联网只是一个平台,搭上互联网就如同有了一张船票。但要想在这条‘船’上获利,关键就得要实现与金融的融合。微信红包无疑准确抓住了过年这一时机,以及民间发红包的习俗和心理,将互联网与金融完美结合,最终形成一个好的互联网产品,从而快速而高效地赢得了消费者的青睐。”工信部电信研究院政策与经济研究所副总工程师何霞饶有兴趣地向记者表示,她今年在国外过年期间收到很多微信红包,回国后立即将其与银行卡绑定,结果发现,微信不仅能收红包,还能享受打车优惠、购买商品、AA付账等等,她戏称自己“从此走上了移动支付的道路,上了‘网’船下不来了。”

一度火热的“ 偷 菜”和“围脖”已然“翻篇”,微信红包将互联网的社交属性与技术创新产生的化学反应刷新到一个新的高度。在互联网金融开拓上一向落后的腾讯凭借“红包”打了个翻身仗,也将互联网企业间市场反应力与产品创新力的竞争进一步推向白热化。不仅互联网企业,包括零售业、银行业、保险业等都在试图找到一把能够打开消费者心灵的“钥匙”。“移动互联带来的不仅是支付方式的改变,也将改变我们的思维方式和生活方式。未来,通过互联网、金融以及各种应用领域的结合会衍生无数颠覆的商业创意与变革。”何霞指出。

高收益也来自银行

有人称,在移动互联网时代,用户接受一款产品的速度能以天计。同样,用户抛弃的速度也能以天计。那么,如日中天的互联网金融能走多远?除了在当前利率管制的背景下,凭借高于银行的利率吸引了用户与资金,互联网金融的竞争力又将如何体现?

“互联网金融将成为未来金融业的重要组成部分,其强大的竞争力将在未来的日常生活中大放异彩。”何霞这么认为,首先,传统金融机构的优势是服务大中型经济实体,小微企业的金融需求存在较大空间,而互联网金融则可以有效解决小微企业融资问题,让普通老百姓通过互联网就可以进行各种金融交易,提高了全社会的交易效率。其次,银行体系的维护成本较高,这也是其利差较大的原因之一;而互联网金融因其简化了过多中间环节,运营成本低,因而能给予用户更高的收益率。

阿里和腾讯推出的理财产品年化收益率约在6%到7%,远高于银行存款利率,“目前阿里余额宝的规模超过2500亿元,虽说对于银行来说几千亿元的存款不算什么,但却发出了一个信号,那就是今后以较低的成本吸引存款的难度越来越大。”一位国有银行产品设计专家表示,目前存款向互联网理财产品流动的速度非常快,预计2014年流向互联网金融的资金或达万亿元。

互联网金融与银行力推的产品本质上都是货 币基金。据了解,目前互联网金融所吸收的绝大部分资金主要通过与其合作的基金公司投资于银行协议存款,这些协议存款起存金额较大,普通散户无法购买。互联网金融出现后,把成千上万散户的资金集中起来,变成规模上亿元的货 币基金,然后通过与银行协商获得远高于活期存款的收益率。对于货 币基金的活跃,中央财经大学银行业研究中心主任郭田勇认为,大量活期存款在脱离银行后以协议存款形式返回银行,一去一回之间,利息提高十几倍,这将显著增加银行吸储成本。互联网金融的高收益也来自银行,这客观上将加快我国存款利率市场化的步伐