趋势网(微博)讯:

“余额宝”上线短短一个月的时间,销售额就突破了 100 亿,实在是让人跌破眼镜,希望借着这个机会,深入浅出的为大家介绍一下“余额宝”具体是怎么搜刮屌丝们的吧。

客群定位的背后

近来阿里巴巴略不安份——阿里小贷证券化、定存宝、众安在线、余额宝、还有最近传出的“聚宝盆”,有种银行从业者们如临大敌人人自危的假象。之所以说是假象,因为阿里金融暂时没有和银行们正面交锋,它针对的是银行们 不愿意碰的群体——屌丝们。

银行对客户做客户分群(Segmentation)的时候,一般用的标准是财富度(AuM, Asset under managment)或年收入。以零售做得最好的招行为例:

·上海黄金交易所紧急出手 ·地铁工地龙门吊坍塌砸中轿车 ·爱泼斯坦文件爆比尔盖茨曾患性病 ·女星放弃抢救老公遭儿子责怪 ·家委会收每生263元家长报警

·上海黄金交易所紧急出手 ·地铁工地龙门吊坍塌砸中轿车 ·爱泼斯坦文件爆比尔盖茨曾患性病 ·女星放弃抢救老公遭儿子责怪 ·家委会收每生263元家长报警

屌丝们用的是屌丝卡,去银行柜台要带上本小说,少说排上一两个小时队,还在幻想着和旁边的美眉搭讪说不定可以促成一段良缘。

账户头有了 5 万块可以申请到一张金光闪闪的金卡,银行柜台的队伍还是没短下来,但是费率有了些优惠,跨市跨行取款什么的上海的客户都被免费了呢。

有了 50 万大洋可以晋级招行金葵花客户。到了银行直接走进金葵花理财中心,茶水递上来客户经理笑脸迎上来。但有 50 万的人还是大把大把,队还是要稍稍排一下的。高尔夫球 / 机场贵宾厅 / 免费体检 / 洗牙什么的也可以让你保持不错的心情。

再往上呢,就是 AuM 1000 万以上的私人银行客户(高帅富)啦。专职团队把你伺候得妥妥当当的。

屌丝客户给银行带来的价值基本都是负值。屌丝存的钱不多,千方百计避开收费项目,信用 卡极少拖欠,银行还要付着利息,没有什么赚钱的看头。针对这部分客户,银行会超级贴心地推荐网上银行和电话银行——这些通道成本相对比较低。所以受到不公平对待也不用嚷嚷了——银行也没从你这赚到啥钱,它们还巴不得你们快快走呢。(当然也只是说说,发生了挤兑他们还是会垮的)

屌丝们构成的客群一般被称作长尾,著名的“二八法则”在这里也得到了直接的体现:占所有客户 80% 的屌丝只贡献了 20% 的收入。阿里就是打算抓住这 20% 的收入。这也和某些互联网巨头的思路类似——Google AdSense抓住了小网站们的流量、企鹅专攻二三线城市。所谓积少成多集腋成裘,屌丝们聚集起来也可以产生很大的能量!于是余额宝一个月内破百亿了。

阿里说过不做银行,因为做银行很贵啊——物理网点请那么多人外加房租水电得多烧钱啊。还要考虑各种监管,每天要看着央行脸色吃饭,马云这么自我的天秤男肯定不愿意啦。不做银行的话成本就低得多啦。面对屌丝,银行会亏,阿里则赚得盆满钵满。

看完供给方这边,咱再看看需求方:屌丝把钱放活期赚个小零头连通胀压力都扛不住。眼巴巴看着高帅富们买着 10% 以上收益率的信托产品却被告知集合信托的门槛要 100 万至少。能动用的钞 票平时连自己花费都有点紧张,更别说还要挤出点钱去炒炒股票买买基金。余额宝主打的高回报(其实也没多高)和高流动性因此成功吸引了屌丝们的目光。

余额宝深度解析

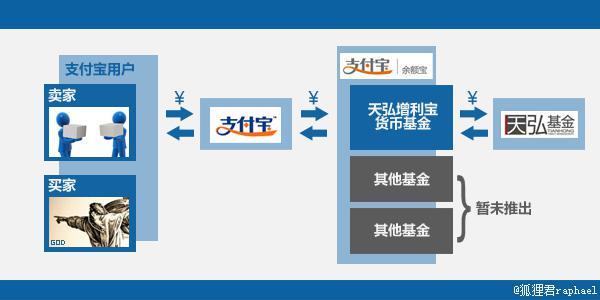

“余额宝的本质是货 币基金”这样说其实有失偏颇。还是让我用一幅图稍微解释一下吧。

支付宝的用户(包括卖家和买家)都可以把钱转到支付宝,再由支付宝转入余额宝。简单来说,余额宝实质上是一个壳,里面嵌着天弘基金管理的一个叫做增利宝的货 币基金,以后余额宝的小伙伴多了,也可以填上其他基金。到时候说不定用户可以选择更高的预期回报率(当然也会有更高的风险)。

由于监管方面的限制,第三方支付公司不能代销基金。于是乎,名义上来说,这个货 币基金是由天弘基金直销的。支付宝在整个链条上的角色只是支付工具。支付宝在去年 5 月份成功申请到的基金第三方支付牌照在这个时候就派上用场了。支付宝除了提供支付平台外,还为天弘基金提供技术支持。这个技术支持主要体现在数据分析上面——通过对大数据进行分析,支付宝可以深度挖掘用户的支付规律,从而帮助天弘基金降低其基金产品的流动性风险。当然这个服务支付宝也会从天弘基金那边刮一笔。

要说明的是,由于支付宝把钱转给了余额宝,这钱不能放银行了,支付宝也因此损失了部分利息收入。但以此为代价,支付宝成功地提高了用户粘性。

接下来谈谈它的优势:灵活、方便、高回报。

灵活:由于支付宝已经实名认证过了,用户也不必重新再填写什么身份信息做额外的认证和审核了。据观察,屌丝普遍懒惰——买个货 币基金还要填写一堆表格那得多烦啊。再者,入手余额宝居然没有金额限制!——1 块钱就可以买,这对屌丝来说可是天大的福音啊!!不火天理不容啊!

方便:余额宝账户可以直接用于网上购物、转账、充话费等等,作为 T+0 的货 币基金其流动性极高。对于每天坐等工资的屌丝来说这可是华丽丽的亮点啊。

高回报:申购赎回不用钱!(但是它要管理费年费率 0.3%+ 销售服务费 0.25%+ 托管费 0.08%,被坑了吧......)同类产品 2012 年七日年化收益率均值达 3.8%。

回报当然伴随着风险。余额宝的资金主要用于投资国债、银行协议存款等安全性高、收益稳定的有价证券,其实信用风险很小。但是细细追究,会发现它的利率风险和流动性风险还是可圈可点的。

利率风险:前不久钱荒那阵子,受益于高涨的银行间市场利率,余额宝七日年化回报率一度破 6。当屌丝们欢天喜地开香(可)槟(乐)庆祝之时,随着银行间市场利率恢复正常,心情随着收益率慢慢降了下来。于是又看到一堆没头没尾的文章在胡乱批判余额宝。不过如果收益率真的大幅下滑——甚至和活期存款无异时,屌丝们肯定也会为自己的利益考虑的。

流动性风险:虽然是 T+0 的基金,用户在赎回的时候理论上是由支付宝先行垫付的。如果天弘基金当天无法顺利交割,流动性可能会有问题。但有支付宝沉淀了那么多年的大数据,这个风险其实也被很好地控制着。

至于管理风险政策风险什么的就不在这里胡扯了……

创新?

很多人都嚷嚷着余额宝多创新,然后又有很多人跑出来说余额宝一点都不创新还不是抄Paypal的。好吧,这就看你怎么定义创新。在这里稍微列举下余额宝有可能借鉴的国内外相关实践:

20 世纪 70 年代:富达基金(Fidelity)在 Edward Johnson III 的主导下推出了一种可以开支票的货 币基金,货 币基金第一次有了支付功能。

1999 年(对的,14 年前!):Paypal 推出货 币基金,该基金由 Paypal 自己的资产管理公司通过联接基金的方式交给巴克莱(之后是贝莱德)的母账户管理。货 币基金的支付功能开始可以以支票之外的方式实现。

2011 年 7 月:由于美国长期实行零利率政策,货 币基金的业绩超差,Paypal 只能被迫清盘。这个故事告诉我们……要防范利率风险!于是乎支付宝不自己设立货 币基金,仅作为支付通道,把利率风险可能导致的后果转移给了第三方。(当然主要是因为它没基金牌照…)

2012 年 7 月:汇添富基金推出首只场内 T+0 货 币基金。华安基金、广发基金分别推出具有电子商务支付功能及车贷房贷还款功能的货 币基金。至此,国内推出余额宝的环境已经成熟。

个人觉得去追究它到底创不创新一点都不重要,有利于我等屌丝繁荣富强的产品,总是值得支持的。